你好,我是王喆。今天我想跟你讨论这个问题:在投资理财过程中,如何主动出击,赚取超额的收益?

在前面的两讲,我们学习了资产配置的概念,还了解了几个易于操作、收益稳健的经典投资组合。合理的资产配置是我们“投资理财塔”的基石。只要你有足够的定力,就可以通过简单的资产配置策略,享受长期稳定的收益。

但有的同学可能会说:“我觉得永久组合6.8%的年化收益还是太低了。我想通过投资来赚到足够的钱,实现我财富自由的梦想。”

我首先要纠正的是,长期稳定的6.8%的年化收益其实是一个非常优秀的收益率,而能够不受诱惑,十几年如一日地坚持永久组合的配置,本身就是一件极难做到的事情。

至于“财富自由”,我想只有在合理的资产配置基础上,依照非常严密的逻辑来进行主动投资,并长期进行投资实战训练,才有可能实现这个目标。除此之外的任何“暴富”想法都是不切实际的。

那么这一讲,我就和你聊聊如何主动出击,寻求超额的年化收益。

刚才我们提到,要想进行主动投资,就必须依照非常严密的投资逻辑。这就涉及到投资中的一个本质问题:我们所有投资行为的出发点到底是什么?

有的同学说:我最近投资比特币赚了不少钱,因为我一直跟着一个币圈大佬,他怎么投,我就怎么投。那么这位同学的出发点就是“跟投大牛”。

有的同学说:我最近又买了很多茅台的股票,因为我看茅台已经从最高点跌下来不少了,价格足够便宜。那这位同学的出发点是“抄底”。

还有同学说:我最近又买了不少A股的指数基金,因为我看A股大盘又开始上涨了。那他的出发点就是“追涨”。

这些同学的出发点都对不对呢?对,也不对。说对,是因为他们都能给自己的投资找到一个理由;说不对,是因为他们找到的理由都太过片面:一没有严格的数据和丰富的经验支撑,二没有严密的投资逻辑指导后续的投资行为。

其中,第二点是更加重要的。我在跟几位专业投资人交流时,也常聊到这点,对此我们达成了共识:投资行为的出发点有且只有一个,那就是“严谨的投资逻辑”。你可以把这句话看作投资领域的公理。

在哲学领域,有一个非常重要的概念叫EGO,即“自我”或“自我意识”。如果说按照严谨的逻辑进行投资是投资者必须遵循的公理,那么包含着大量个人情绪的EGO就是投资者的公敌。

具体来说,在投资中个人情绪会有什么样的消极影响呢?也许你没有太直观的感受,那我就举个例子。普通投资者常常会有和下面类似的投资行为。

2020年下半年的时候,无论国内还是国外,关于新能源的投资都非常火热。特斯拉、蔚来汽车、理想汽车,它们的涨幅都在10倍以上。于是,很多人坐不住了,有人眼红,有人兴奋,有人后悔。在种种个人情绪的驱使下,大部分人都顾不上太多,想的只是一定要赶上新能源这趟车,于是纷纷打开券商APP,抓紧下单买入。

我们先不说这样的投资能不能赚到钱,你的投资动机就已经注定了这笔投资是毫无价值的。赚钱了,只会驱使你在错误的路上越走越远,直到下一次亏钱;亏钱了,带给你实打实的损失,让你怀疑否定自己。我把这些由人类EGO触发的投资叫作“无效投资”。

再拿我身边人的投资行为举个例子。2021年上半年,以比特币为代表的数字货币经历了一波急速上涨并大幅回调的行情。2021年1月,我的一位同事在比特币30000美元附近的点位入场,他的本意是趁着上涨趋势赚一波“快钱”,然后快速退场。

这个出发点其实没有问题,跟着大趋势走,短线操作一波离场就好。但到了3月份,比特币上涨到60000美元附近时,他却推翻了自己的投资逻辑,转而去看好比特币的长期发展。他说,随着越来越多企业用比特币支付,比特币将迎来真正的牛市,所以选择继续加仓比特币。

还是那句话,我们先不管这样的投资能不能赚到钱,先看背后的投资动机。这样随意改变自己投资逻辑的行为,只可能有一个结果,那就是毫无逻辑的止盈和止损。也就是说,投资者根本不知道自己为什么赚到钱,或者亏了钱。我把这样的投资者称为“神经错乱”的投资者。

截止到2021年6月末,比特币已经跌回了35000美元,由于高位加仓的原因,这位同事的利润已经由正转负。这时候我们要担心的是,他会不会再次“神经错乱”,又不再看好比特币的长期价值,选择抛出了。在专业的投资者眼中,这样“神经错乱”的投资者是非常高价值的韭菜。

不管是由人类EGO触发的“无效投资”,还是随意改变投资逻辑的“神经错乱”行为,它们对于财富管理来说都毫无意义。甚至,这些行为都称不上是一次“主动出击”,顶多算是拿自己的钱扔了一回骰子,玩了一把还挺刺激的游戏。

那到底什么才是真正的“主动投资”呢?什么才是所谓的有逻辑的投资呢?下面我就跟你讲一种典型的有逻辑且可行的投资方法,支点投资法。

支点投资法是我和李腾总结了十几年的投资经验后提出的,它不复杂,足够基础且实用。我建议你认真听一听下面的每一句话,因为支点投资法是我们这门课所有主动投资所遵循的投资框架。

所谓“支点投资法”,就是要先为你所有的投资行为寻找一个逻辑支点,之后随着时间的推移,不断去验证这个支点还存不存在。一旦这个支点消失,就要毅然决然地选择结束这次投资行为。

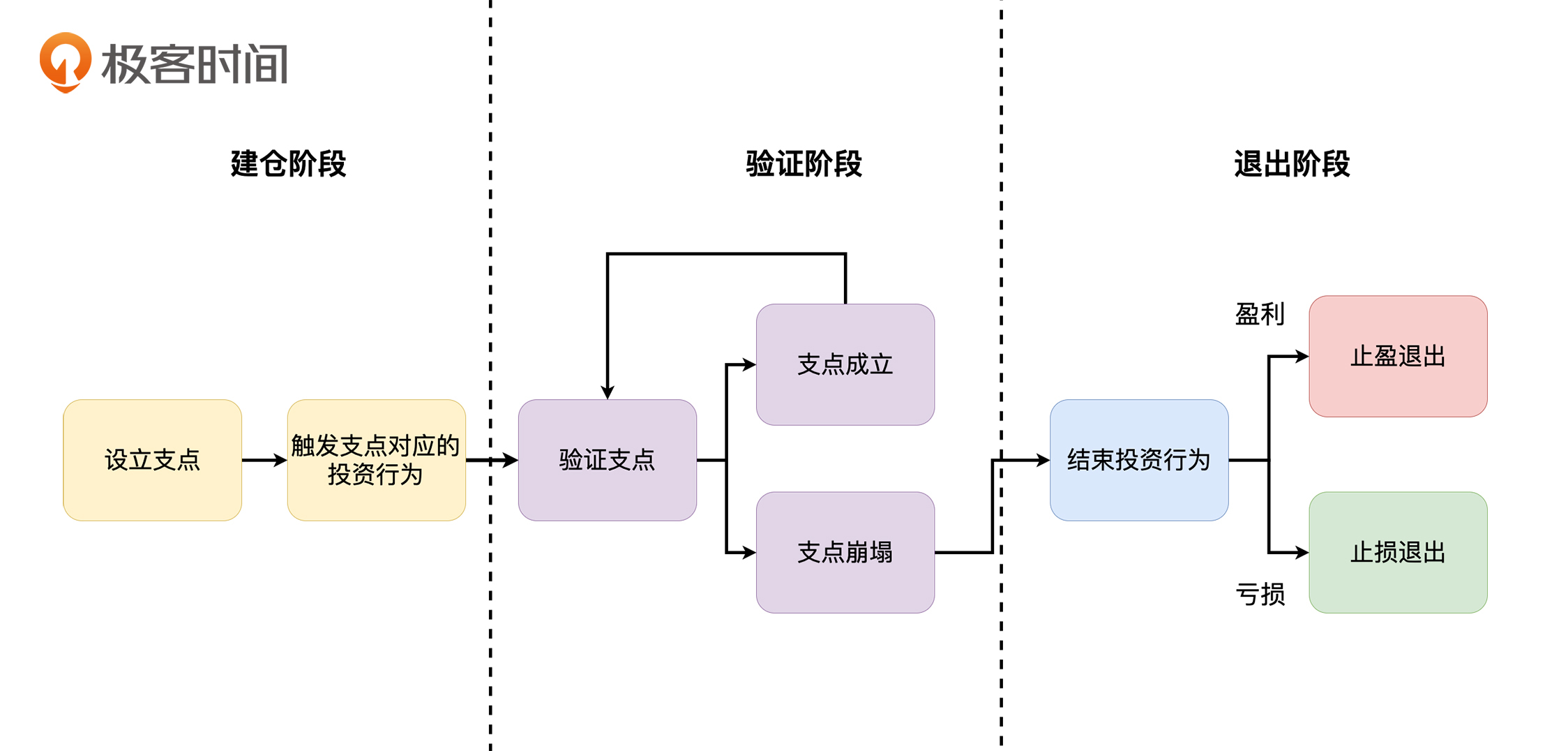

这里,我用图示的方式把支点投资法的要点描述了出来,你可以对照着这个流程图来听我的讲解。

支点投资法主要分为三个阶段,分别是“建仓阶段”“验证阶段”和“退出阶段”。

“建仓阶段”的主要任务是寻找这次投资行为的逻辑支点,然后根据这个支点,触发相应的投资行为。

“验证阶段”则是要不断验证你的投资支点,如果支点的逻辑还成立,就持续持有当前投资标的;如果支撑投资支点的条件已经不存在了,那么就证明当初的投资行为已经没有支撑了,就要进入投资的退出阶段。

最后的“退出阶段”,需要的是你坚定的执行力,不管该次投资是盈利,还是亏损,只要投资支点不存在了,都应该坚定不移地退出。退出时如果你处于盈利状态,就是“止盈退出”,这次投资行为就是成功的。而如果处于亏损状态,就是“止损退出”,这次投资行为虽然失败了,但由于你清楚地知道亏损的理由是什么,这次投资过程就成为了提升投资水平的宝贵经验。

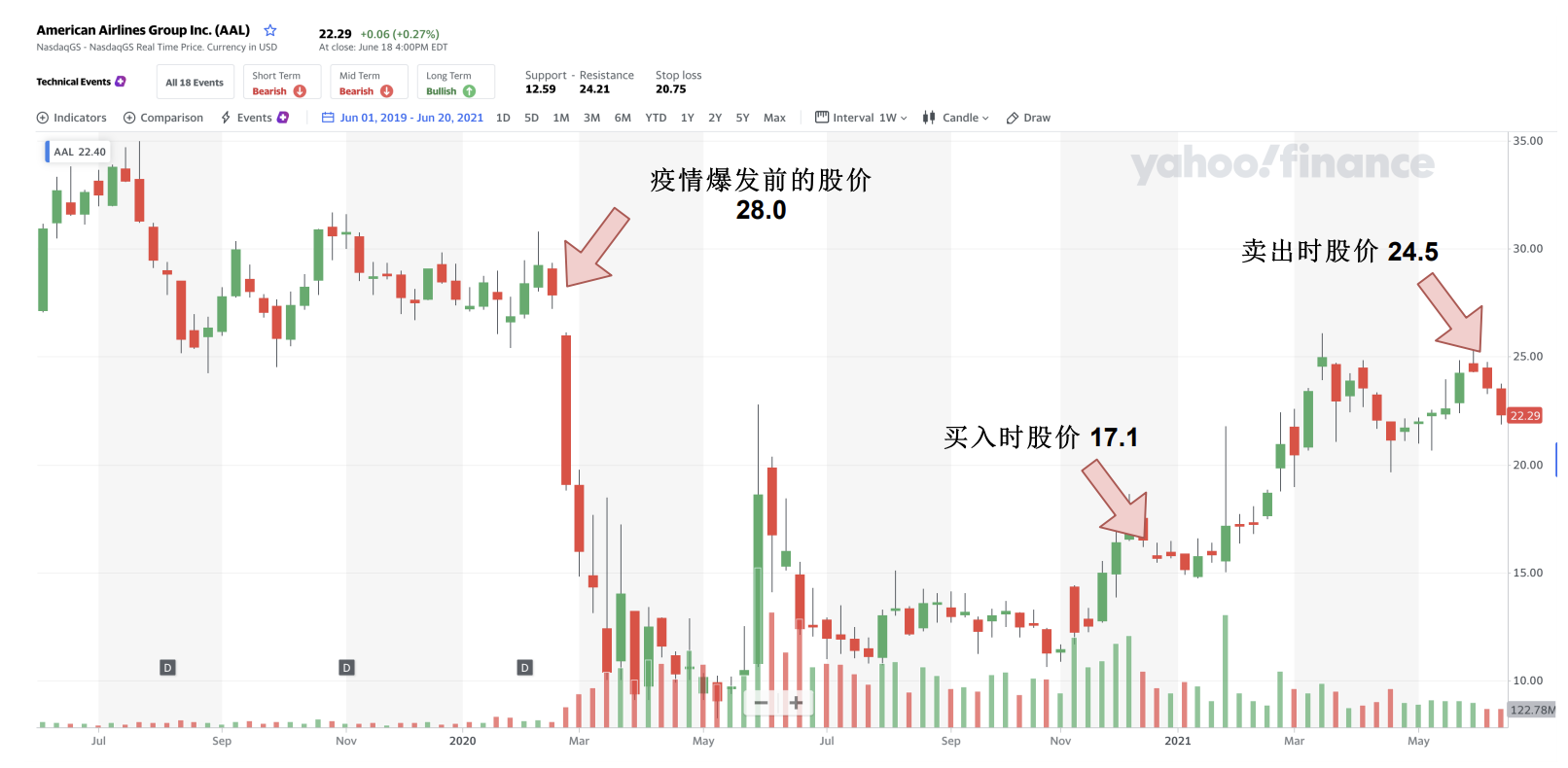

下面,我来举一个应用“支点投资法”的典型例子。2021年初到2021年6月,我基于“美国疫情终将好转”的支点投资了美国航空(AAL),获得了43.3%的收益,这是一次典型的执行支点投资法的案例。

大家都知道,新冠疫情的爆发对全球航空业的打击是致命的。从图中的股价走势可以看到,在美国新冠疫情于2020年3月全面爆发后,以“美国航空”(AAL)为代表的航空股从28块直接跌到了最低时的10块左右。之后由于美联储疯狂印钱,股价短暂回升,但仍未走出低谷。

时间到了2021年元旦前后,这时候我捕捉到了一个很适合作为投资支点的机会,那就是辉瑞、摩德纳,以及国内的国药等新冠疫苗陆续通过了临床三期测试,可能会在短期内上市。要知道这时候美国的疫情正处于最顶峰的时候,航空业也处于最低谷。那么随着疫苗的上市,疫情减弱,航空股能否重回疫情前的价格呢?

我当时的判断是这样的:如果疫苗成功阻击疫情,那么航空股必然会有相应的反弹;如果疫苗效果不好,情况也不会比现在更糟,投资的损失也不会过大。那么基于这样的投资支点,我在2021年的元旦前后以17.1的价格买入美国航空。

时间来到2021年6月,美国疫苗覆盖率已经超过60%,疫苗的效果也非常好,新增患者大幅下降,加州甚至已经宣布从6月15日开始,重启所有商业活动。因此,航空股的股价也像我当初估计的那样大幅上涨。

但是要注意的是,到现在为止,当初的投资支点已经消失了,因为美国航空的股价已经恢复到接近疫情前的价格,美国疫情的最糟糕时刻也已经过去,能够支撑航空股价格修复的支点已经不存在了。所以,我在2021年6月3日以24.5的价格卖出该支股票,这半年的收益率为43.3%。

这是一次完整的应用支点投资法的投资行为。希望你能够对照支点投资法的流程图,厘清我是怎样设立投资支点,验证投资支点,并最后止盈退出的。

当然,在具体的投资行为中,还有调研、选股、择时等诸多会影响投资结果的细节问题。但只要你在每次主动投资时都遵循支点投资法,就一定能不断丰富自己的经验,提高自己发现投资支点的能力。在投资之路上,只有方向正确,我们的所有努力才是有意义的,这就是我一再强调投资支点重要性的原因。

有了支点投资法的框架,我们就可以在这个基础上,很好地回答一个投资领域的关键问题:到底如何做止盈和止损?如果你认识不清这个问题,就永远无法真正把钱赚到自己的口袋里。因为你即使在一次两次投资中侥幸赚到了钱,也会因为没有合理的止盈止损体系,在未来的投资中凭实力把钱亏回去。

那么“止盈”和“止损”的本质到底是什么呢?表面看起来,这是投资中两种截然不同的结局,但它们其实在本质上是统一的。因为无论是“止盈”还是“止损”,都在做同一件事,就是“退出”。而“退出”的原因,有且只有一个,那就是你当初那个投资支点的崩塌。

在这里,我们再从三个不同的角度,用三句话来“翻译翻译”什么叫作“投资支点的崩塌”。

显然,这三句话说的都是一回事,重要的事情说三遍,就是为了加深你的印象。道理很简单,难的是真正内化到自己的认知体系中,并在你的投资实践中坚定地执行。在这里,你可以再翻出之前的支点投资法流程图看一看,我相信你会对止盈和止损的时间点有更好的把控。

今天这一讲,我们讨论了一个关键的问题:在默认的资产配置方案基础上,如果我们想主动追求超额收益,应该怎么做?答案就是支点投资法。支点投资法是我们这门课所有主动投资所遵循的投资框架,所以非常重要,我把相关的要点列在了下面,希望你能够牢记:

掌握了支点投资法,是不是就意味着我们一定能盈利?一个掌握支点投资法的新手,和一个成熟运用支点投资法的大神,他们的主要差距会是什么呢?

欢迎你在留言区和我交流讨论,我们下一讲见。