你好,我是王喆。

今天这一讲是这门课第一个模块,财富框架篇的收尾。在接下来的三个模块里,我会基于已经搭好的框架,给你讲解具体的财富管理方法。在这之前,我们还剩一个重要的总体性问题没解决,那就是投资心态。

我在01讲里就强调过,自信和淡定的投资心态,往往是投资过程中最重要的。那我们应该怎么摆正心态呢?我觉得完全可以用一个词来概括,那就是“知己知彼”,也就是对自己、投资标的和交易对手都有清晰的认知,只有这样才能避免成为被收割的“韭菜”。

这一讲,我们就来纠正一下普通投资者的常见投资误区,讲一讲如何在财富管理中认清自己,认清对手,并从自身优势出发赢得胜利。

我在开篇词中就提到过,这门课的目的是让你“做一个更好的、普通的自己”。事实上,投资者被割韭菜,往往不是因为“技不如人”,而在于无法接受自己只是一个普通人。

巴菲特的老师格雷厄姆,曾不只一次地向普通投资者们推荐购买“指数基金”,建议他们不要做各种“花式”的主动投资。这是因为,绝大多数的普通投资者都不具备高超的投资技巧和过人的天赋,被动地配置指数基金,往往就是保持财富与市场一同增值的最好办法。如果你过分自信地主动瞎操作,反而很可能被别有用心的人割韭菜。

所以,我们绝大多数人在投资前,都应该对自己说三句话:

只要你清楚了这三点,我相信就算你什么都不做,只靠着合理的资产配置被动投资,就能超过市场上50%的投资者。

你也许对我的这种说法心怀疑虑,那就给你举个例子:2020年,中国的A股全市场指数上涨了23.7%,但中国股民的盈利比例有多少呢?51.9%。也就是说,将近一半的股民居然在大盘上涨了23.7%的情况下亏钱了。这不就是说明,即使你什么也不做,也能战胜全国50%的股民吗?进一步说,如果你能够遵循“永久组合”等被动的资产配置方案,战胜80%的股民也不是什么难事。

如果你不满足于此,准备尝试主动投资来赚取更多收益,那“知己知彼”这一点对你来说就更为重要了。而要做到“知己”,就要跳出那些常见的投资误区,想清楚自己作为一名普通投资者的优势,摆正心态。你可能想问,具体有哪些常见误区呢?我们又该如何发挥自己的优势?别急,下面我就给你详细讲一讲。

很多个人投资者喜欢听同事、专家的意见,加入很多炒股群、理财群,期望获取一些独家的信息和技巧。我们且不论这些意见到底有没有用,先从上一讲介绍的“支点投资法”出发,分析一下“听专家意见投资”的弊端。

在你跟随某位专家投资的时候,其实是默认这个专家的意见就是你的“投资支点”。也许这位专家的意见是对的,但是支点投资法要求你不断验证这个投资支点还存不存在,你不清楚专家作出这个决策时的内在逻辑,又如何去作出验证呢?

而且,在支点投资法中,退出的条件是支点的崩塌。思考一下,你是听专家意见买入的,那么这位专家能够如此认真负责,专门通知你要退出了吗?

退一步说,我们就假设这位专家确实很厉害,你买入和卖出都是跟他操作的,这就意味着你投资的唯一支点就是这位专家的意见。他管得了你一次投资,他能管你一辈子吗?他能时时刻刻地、毫无保留地把他所有的投资决策都分享给你吗?这显然是不现实的。

其实管理自己的个人财富,就像锻炼身体、抚养子女、学习知识一样,是人一生中最重要的体验之一,只可能通过你自己的思考和经验的积累来完成。任何依赖他人的想法,都是幼稚和不可持续的。对于专家的意见,我们应该持一种“拿来主义”的态度,重要的是吸收消化,转化成你自己做决策的能力。只有这样,你才能成为独立成熟的个人投资者。

在投资的初期,大部分人都有盲目自大的心态,我也不例外。2009年我刚炒股的时候,运气比较好,赚了一些钱,我就认为自己非常厉害,天赋异禀,不再是一个普普通通的人了。在这种心态下,我开始进行频繁的短期操作,不操作就觉得手痒痒,感觉不这样就体现不出我的聪明才智。结果呢,我的收益率从最初的10%迅速下降,然后由正转负,最低时亏损到30%。这一失败经历还让我阶段性地放弃了股票投资。

那怎么看待“频繁短期操作“这种做法呢?不谈过多操作带来的交易佣金上升问题,我们就来分析下,我们频繁短期操作时,面对的对手是谁。

一般来说,市场上做中高频交易并且能够盈利的人,几乎都是专业投资者:有依托强大投研团队的基金经理;有每天至少花4小时交易、5小时复盘的私募交易员;还有全体成员都是名校毕业,国内外投资经验都异常丰富的量化投资团队。而我们作为一个普通投资者,把自己放在他们的对立面,真的有胜算吗?

那专业投资者是怎么看待频繁短期操作的呢?我们的课程顾问李腾老师做过十几年的基金经理,他总结了两种可以靠频繁短线操作盈利的方式:一是通过高频交易模型,利用大数据、强大的算力、低延迟的交易系统以及交易所的返点实现;二是只交易自己特别熟悉的几只股票,并且有大量交易经验和超出常人的投资天赋。

我听完李腾说的这两种情况之后,很有自知之明地放弃了高频短期操作,因为我的时间、精力和拥有的资源都满足不了上面提到的两种情况。

有一句话说得好:“不要拿自己的业余爱好挑战别人的专业。”更何况在投资领域,这里的“别人”往往就是这个世界上最聪明的一群人。要记住,我们仅仅是普通投资者,不要主动把自己扮成韭菜,送到别人的“镰刀”下。

和过度自信、频繁操作的投资者相比,有的同学会陷入另一个极端:曾经因为炒股或者投P2P亏过钱,就“一朝被蛇咬,十年怕井绳”,什么投资都不敢做了。

其实,这样的行为同样是韭菜行为,只不过收割你的不是那些专业投资者,而是通货膨胀,是上涨的房价,是你错过的一个又一个投资机会。

一个人的财富永远都是相对的,别人的财富都按照7%的速度增长,而你的财富放在银行,按照3%的速度增长,这本身就是一种财富的缩水。举个例子:十年前,用100万能在北京海淀区买一套一居室,这十年中你把100万放在银行,现在成了140万,却只能在海淀区买一个厕所了。

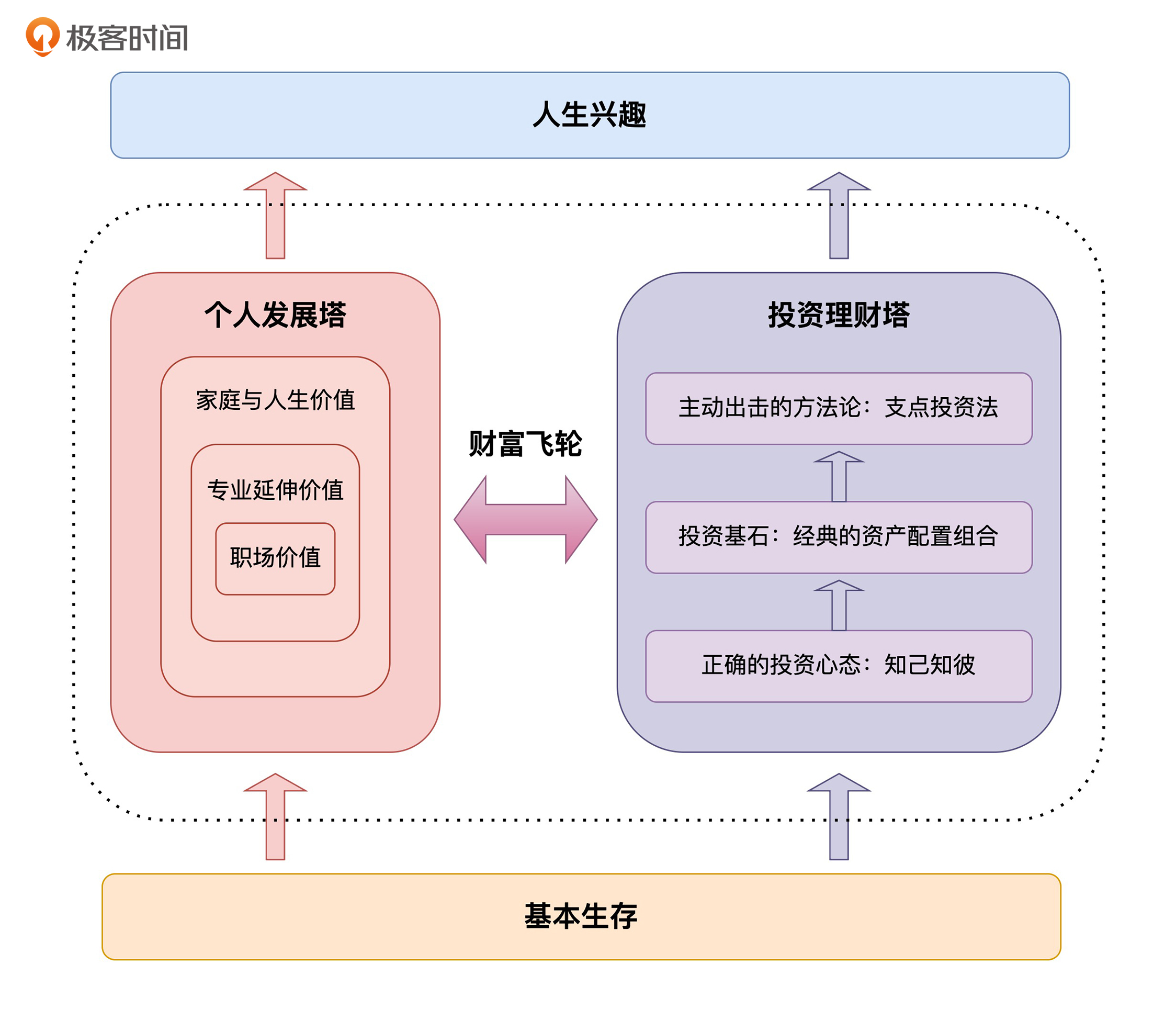

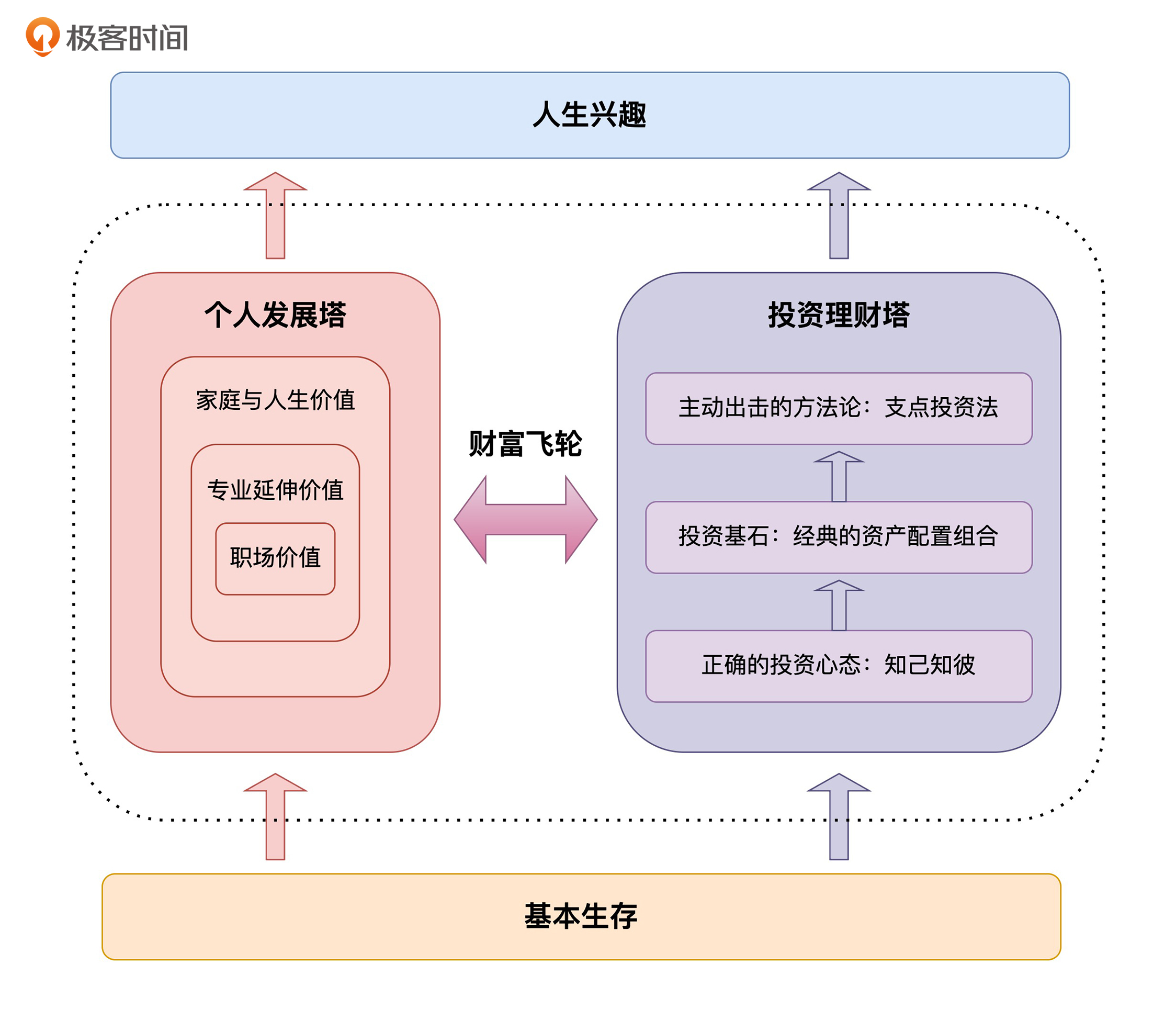

我们建立财富双塔结构,是希望让你的财富飞轮越转越快,不是让你的财富越来越缩水的。把你的钱置换成优质的财富资源,再通过科学的方法进行主动配置,才能够实现财富的保值和增值。

以上就是个人投资者的三个常见误区。如果你当下还在被这三个误区困扰,那么非常不幸,你很有可能是金融市场中的一棵“韭菜”。

这时你可能会问:难道我作为一个普通投资者,就什么优势也没有,只能接受自己当韭菜的命运吗?当然不是。这种悲观的心态说明你还是没有正确认识自己。要记住,即使和专业的投资者相比,我们也有无法超越的优势。只要能认清自己的优势,并且充分发挥它们,你同样能在投资这场持久战中赢得胜利。

个人投资者最大的优势就是长钱优势。这里的“长钱”,指的是可以长期不被挪动,只用于投资的资金。

机构投资者使用的资金都是代理人的,而代理人在遇到较大的回撤时,对机构投资者的信任就会崩塌,产生大量的赎回行为。

李腾经常和我说,表面上看机构投资者的优势非常突出,其实他们也有很多的无奈。尽管机构投资者有来自顶级名校的团队成员,有丰富的投资经验,有体量大的资金,有取之不尽的投研资源,但是他们最大的无奈就是他们的钱不是长钱。一方面,什么时候卖出更多是由他们的客户决定的;另一方面,机构投资者还背负着巨大的短期业绩压力。所以,一些收益最丰厚的长期投资机会,机构投资者就只能忍痛舍弃。

相比而言,普通投资者的资金是自己的,如何投资全凭自己控制,是真正的长钱。理解了这一点,你就会意识到:在长期投资这条赛道上,机构投资者是有先天缺陷的。这就是普通投资者在长期投资这条赛道上“克敌制胜”的客观基础。

利用长钱优势,你可以在底部逐步买入一个被低估的投资标的,并耐心地长期持有。而世界上一流的投资机会,往往都需要长期的持有,只有具备真知灼见的个人投资者才有可能好好把握它。这是专业的机构投资者无法比拟的优势。

对个人投资者而言,除了长期投资的机会,还有一些特殊赛道的机会,如果把握住了,是真有可能改变你的人生的。这种机遇只会出现在你最熟悉的,有认知优势的细分领域。这种对某个细分领域的认知优势,我称之为个人投资者的“专业信息优势”。

专业信息优势主要来自于我们长期从事的行业。因为是业内人士,所以有着领先于市场的认知,即使遇到自己解答不了的问题,也有可利用的资源去进一步求证。最关键的是,我们对自己所在的行业的判断更有信心,这样才能在长期投资中坚守信念。

举一个最简单的例子:一位在特斯拉或者蔚来汽车上班的程序员,对于新能源汽车领域的认识,一定远远高于其他投资者,甚至高于专业的投资机构。这时,利用自己的专业知识,在法律允许的范围内,去投资领域内的关联公司股票,就是一种利用专业信息优势进行投资的理性行为。

关于利用专业信息优势进行投资的具体实例,我们会在后续的课程中深入讨论。在这里你只需要明白一点:弄清楚你对哪些领域的专业认知超过他人,然后利用这个信息优势投资。在你的专业赛道上获得成功的概率要远远高于其他的投资赛道。

最后一个优势,它完全属于我们程序员群体,我把它叫做“程序员优势”。毫不夸张地说,程序员是当今世界不断进步的推动者。借助于先进的工具和硬件设备,不断累积的商业大数据以及先进的算法模型,程序员们极大地改变了很多传统行业的运转效率。每一个传统行业被互联网赋能之后,都会发生翻天覆地的变化。

而投资,就是一项高度依赖信息的活动,需要持续地搜集和分析信息,不同的投资机构之间,PK的就是信息搜集和分析的能力,而这两方面的能力都可以被先进的工具极大地赋能。熟悉这些先进工具的程序员们,必定拥有着领先于时代的优势。

在这里,作为一名程序员的你可能会有疑问:专业投资机构那么有钱,聘用一些优秀的程序员去提高它们团体数据分析、算法开发的能力不就行了,我们个人程序员还会有什么优势呢?

其实不用这么悲观。大型投资机构的高管,他们一般是传统投资出身,并不熟悉现在互联网最先进的工具,以及很多最新的机器学习的知识。而一个人对于自己不熟悉的领域,有着本能的不信任,这样的不信任甚至是刻在公司基因中的。所以我可以自信地说,当时代发生变革的时候,推动社会进步的力量更可能来自于初创企业,甚至是程序员个人。

清楚了这一点,我们就应该知道:如果能够在投资过程中,发挥我们程序员的工具优势、模型优势,来构建一些量化的交易算法或者系统,是完全有可能在投资的过程中胜出的。

上面我讲的三个误区和三大优势,全都是从投资理财的角度讲的。那么对财富双塔框架熟悉的同学一定会问了:个人发展的过程中,还需不需要考虑个人的优势劣势,做到知己知彼呢?答案当然是肯定的,在个人发展的过程中同样要摆正心态,避免被割韭菜。

这里的“割韭菜”是更加广义的,它指的是一切收割我们财富的行为。我在 02 讲给你搭建“个人发展”塔的时候曾经讲过,个人发展过程中的财富包括了你的专业技术能力、技术人脉、职场级别等等。如果有一家公司,它只会让你在工作中进行单调重复的劳动,而不会帮你提升技术,也不会让你在工作中结识更多技术超过你,综合素质优于你的同事,那么毫无疑问,你被公司“割韭菜”了。你不会从这家公司获得任何财富,拿到的仅仅是用你的重复劳动置换来的工资。

有的同学可能会说:我现在学会在公司“摸鱼”了,人生也基本“躺平”了。公司哪割得了我的韭菜?明明就是我在割公司韭菜啊!

对此我想说的是,这样的同学很“聪明”,但却不够智慧。因为这样短期“割韭菜”的行为,是以损伤你的长期财富积累为代价的。我觉得对大部分普通人来说,提升自己的个人财富才是人生最可靠的保险。长期的“摸鱼”行为带来的一定是个人发展的停滞不前,如果公司健康发展也就罢了,一旦出现问题需要裁员,个人发展长期停滞的你根本不具备足够的职场财富,也就会被人才市场无情地抛弃。

所以,互相促进、互相成就才是公司和员工的健康关系。公司财富和个人职场财富也一定是同步提升的。这一点也不用我多说了,硅谷公司以及国内互联网公司的无数成功故事已经作了有力的证明。

那么到底如何去管理自己的职场财富,如何选对公司,选对方向,让个人价值快速提升呢?这里先卖个关子,我会在下一个模块“个人发展篇”和你好好谈这个问题。

到这里,今天这一讲就接近尾声了。你可以把它看作在学习具体的财富管理之前,正确认识自己,摆正心态的一个机会。这一讲的内容很多,但可以简单总结成一个出发点、三个误区、三个优势,以及一条补充观点。希望你再看一遍,加深印象。

到这里,我们就结束了“财富框架篇”的学习。我要再次强调,这一模块的内容非常重要。因为如果框架立不住,细节再丰满也仅仅是“不打地基就盖高楼”,盖得越高越危险。在这一讲的最后,我结合了这一模块的重点内容,再次丰富了我们的财富双塔结构,希望能够帮你一眼掌握整个模块的精华。

接下来,我们将进入“个人发展篇”的学习。我会在这一模块中,跟你聊一聊程序员的职场规划、offer选择、跳槽、主业副业等跟个人发展紧密相关的话题。期待与你在财富管理之路上继续同行。

这一讲我们提到了三个投资误区。你曾经走过类似的弯路吗?在投资理财的过程中,你还遇到过哪些坑,陷入过哪些误区?

希望你能跟我一样,把自己的经历分享给大家,让我们一起总结经验,少走弯路,共同进步。