你好,我是邵巍。

有“最懂经济的市长”之称的黄奇帆说,一个公司的成功三要素是:市场、资金和技术。每个公司都想三要素齐备,但是如果因地缘问题,没法拥有一个有规模的本土市场,那就得在资金和技术方面多下功夫,以资金和技术赢得市场。三星就是这方面的楷模,一手技术,一手资本,打造了业界独一份的端到端的完整产业链。

2017、2018年三星电子的半导体业务分别以659亿美金、832亿美金的销售额,超过我们上一讲介绍的Intel,登顶世界半导体公司的第一。

三星电子靠的是什么呢?靠的是存储芯片,就是让Intel败北的存储芯片业务。

单从三星电子的半导体业务看,三星电子很像Intel,是IDM模式,不过它是靠多年存储芯片市场第一,站稳半导体行业第二的位置的。但三星电子并不仅仅止步于存储芯片,它还控制着全球手机产业链的命脉,除了手机的存储器外,手机的液晶面板也做到全球第一。而且三星电子的手机业务,也排名世界第二。从这个角度看,三星电子很像苹果,它出手机,还自己设计手机应用处理器。

但是与苹果专注于手机业务不同,三星电子深度参与产业链,无论是液晶面板、存储芯片,还是处理器,都供应给其它手机厂商。2017年,三星电子把芯片代工业务独立出来,跟台积电竞争,很巧的是,芯片代工这项业务,三星电子也做到行业第二。

三星电子绝对不是一个简单的“苹果+Intel+台积电”的三合一的公司,它的商业策略和技术路径都是非常独特的。它从制造开始,沿着产业链一步步攀升,直至集大成的智能手机。这是一个真正的端到端打通,拥有完整产业链的一家垂直公司。而看上面三家公司,苹果没有工厂,Intel没有手机,台积电只有制造。

三星电子的成功,不只是技术领先,或是大手笔投资,单方面因素成就的,这是资本与技术长期相辅相成的结果。

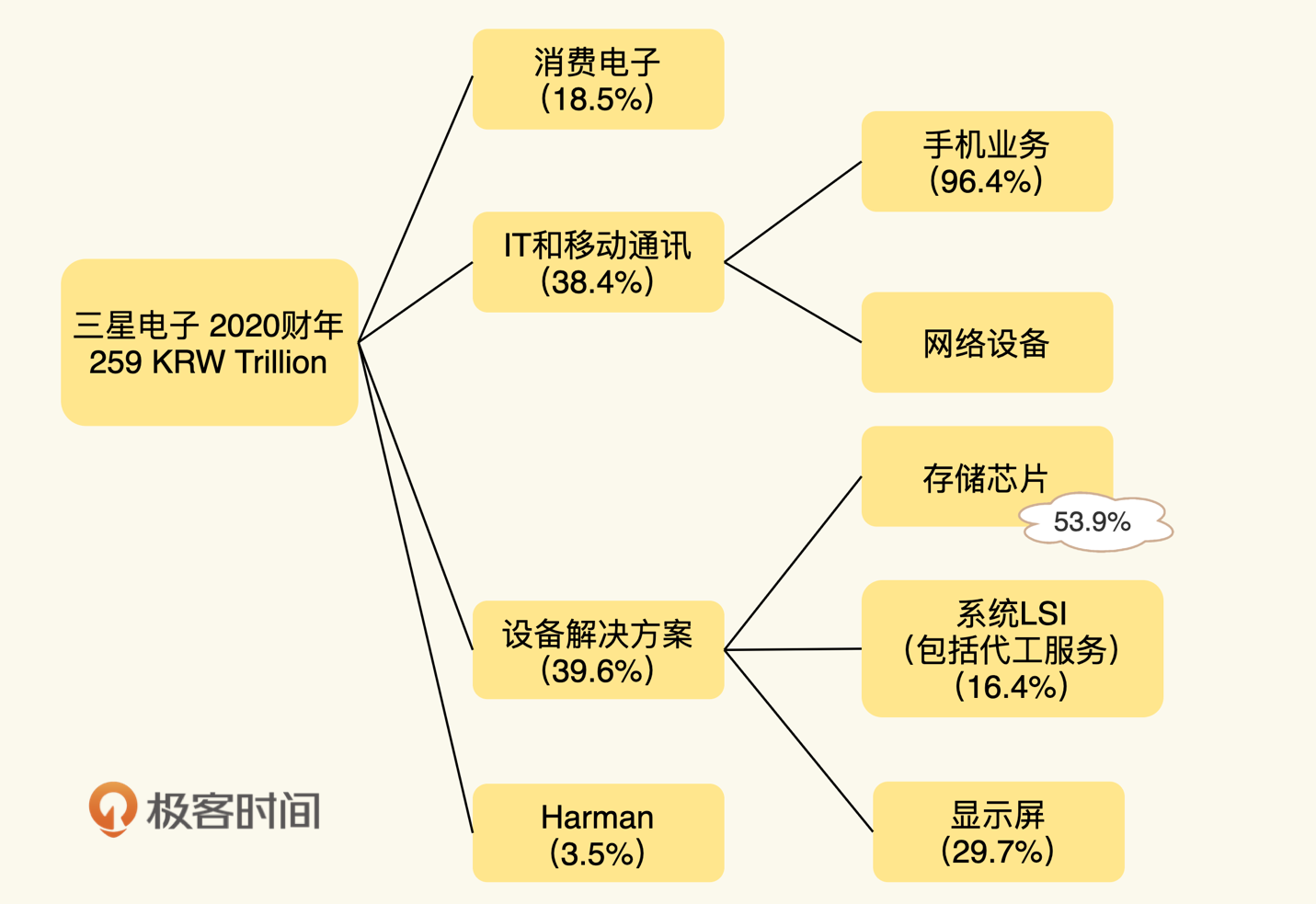

下面我画了一个2020财年三星电子的收入比例图。可以看出存储芯片业务在三星电子中占据了举足轻重的位置,同时三星存储芯片业务在全世界半导体行业中也一样的至关重要。

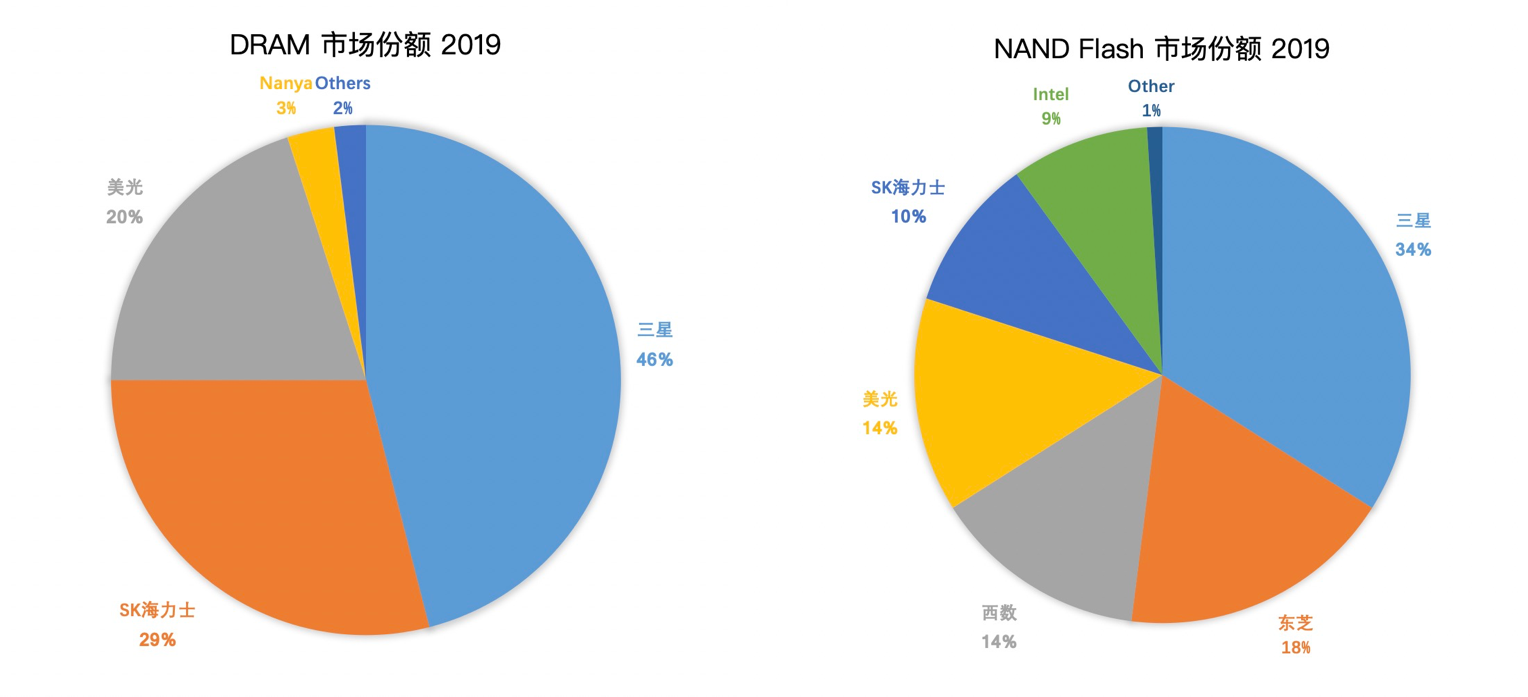

另外,你还可以看看下面这张图,显示了存储市场的两个主要产品:DRAM和NAND Flash在2019年的供应商市场份额。通过之前的学习,你已经了解了在存储芯片市场,DRAM和NAND Flash大约占了98%的市场销售额。而在这两个市场中,三星都是有压倒性优势的第一。

既然说三星是一手技术,一手资本,打造了业界独一份的端到端的完整产业链,对于一个完整的产业链肯定不是一篇文章能讲清楚的,这一讲我就通过分析最重点的三项业务:存储芯片,代工和手机处理器来鸟瞰一下。三星强的地方还很多,例如拥有智能手机屏市场份额的50%,MEMS 传感器排名第二,这还仅仅是三星电子,三星集团就更厉害了。

这里就不发散了,我们集中在对半导体行业最重要的三项:存储、代工和手机处理器来了解三星电子这家企业。先从存储芯片业务开始吧。

谈到三星的存储芯片业务,我清楚地记得,2018年的时候,一位业内大佬说的,“你们就看到贼吃肉,没看到贼挨打。三星存储芯片业务可是亏了十多年。”

这是为什么呢?因为存储芯片这个业务的特点就是:产品标准化程度高、一致性较强、用户粘性弱,技术的先进性只能体现在质量稳定、单位存储单元价格、良品率、供货能力上。特别是单位存储单元价格,不仅要用新工艺(因为新工艺密度高),还必须是进行大规模生产才能够有效降低成本。

而且难上加难的是,存储还是一个强周期性行业。所谓的强周期性行业,是指产品价格和行业繁荣程度呈现明显的周期性波动的行业。在周期性衰退期,需要大量的资金支持,才能渡过难关,因此需要技术和资金的双重加持。有意思的是,手机的液晶面板,也具有非常类似的特征,那也是三星的强项。

为了加深印象,我带你回顾一下历史。三星在存储芯片行业的起伏,完全能体现出行业的周期性特征。

上一讲分析Intel的时候,说过Intel是这个行业最早的玩家,1970年就将DRAM投入大规模应用,四年后横扫80%的市场。之后,日本异军突起,靠高质量,和规模化生产之后的低价格击败了Intel。

而1983年三星电子才刚刚开始,三星从当时规模还小的美光Micron,拿到了64K DRAM的技术授权。技术授权,往往是行业后来者迅速赶上行业先进者的行之有效的方式。但是1984年,三星刚推出64K DRAM,内存价格就暴跌,直接遭遇到行业的第一次衰退周期。当时内存价格从每片4美元跌至每片30美分,此时三星的成本是每片1.3美元。

换句话说,每生产1片亏损1美元。到1986年底,累计亏损3亿美元,当时三星电子的股权资本全部亏空,要靠集团输血。

那在这次存储芯片行业衰退周期,三星是怎么实现转机的呢?在此期间,美国提供了超过20亿美金的资金援助,韩国政府不但组织产学研共同投资,也提供了6000万美金的研发资金支持。三星电子,仅仅用了3年时间就一口气掌握了16K到256K DRAM的关键技术。

到了1987年,苦熬多年的三星电子终于迎来行业转机。当年,美国向日本半导体企业发起反倾销诉讼,双方达成出口限制协议。受此影响,DRAM价格回升,三星趁势崛起,不但实现了盈利,还开始在技术上领先日本。

1992年,三星率先推出全球第一个64M DRAM,并于当年超越日本NEC,成为全球最大的DRAM制造商。两年后,又率先推出256M DRAM。三星的崛起,还带动整个韩国形成一个内存产业集群,除了三星,韩国的现代(2001年后改称SK海力士)也跻身世界前三强。

这里说一句,在1993年,全球内存芯片市场又开始下滑,迎来第二次衰退周期,三星再次采用逆周期的投资策略,投资兴建8英寸硅片生产线来生产DRAM。相反,日本因为房地产泡沫破灭,整个行业退缩,最后在政府的主导下,将半导体行业企业一分为二,日立、NEC、三菱的DRAM部门整合成立了国企尔必达。

这里重点说一下“逆周期”投资策略,要想“逆周期”投资,首先你得有钱。所谓逆周期,就是行业处在下行周期,不赚钱,甚至赔钱的时候,还进行投资。那投资的钱,从哪里来?这时候三星多业务的优势就体现出来了,存储业务在下行周期,但是还有手机业务在赚钱。三星集团的持续输血,让三星电子的逆周期投资成为可能。其次,你要有勇气,就是在一个业务赔钱的时候,“做赔钱生意”的勇气,这是三星最难得的意志,是对技术的笃定,也是对长期精神的信仰。

行业的第三次衰退周期随着2008年金融危机爆发到来,DRAM价格雪崩,从2.25美元狂跌至0.31美元。就在此时,三星把握机会,再次做出逆周期投资的决策:将三星电子上一年的利润全部用于扩大产能,故意扩大行业的亏损。很快,DRAM价格就跌破材料成本。最先破产的是德国巨头奇梦达,这也成就了紫光集团接手奇梦达的机缘。

日本的尔必达苦苦支撑数年,最终于2012年被美光收购,另一巨头东芝的闪存业务,也在2017年被美国贝恩资本收购。自此日本彻底退出存储芯片业务。整个DRAM行业只剩下三星、SK海力士和美光三大玩家。

进入2016年,在大数据、云计算、比特币挖矿等需求的带动下,存储芯片进入“超级上升周期”,三星存储芯片的业务收入,从2017年一季度到2018年一季度,增长118%。三星电子的半导体业务在2017、2018年超越Intel,成为行业第一。同样受益于存储芯片的周期,2017年,SK海力士、美光也分别上升为整个半导体行业的3、4名。

让我们复习一下世界半导体公司前10强,和它们对应的市场份额。三星、SK海力士、美光,存储行业的前三的营收,基本上占整个半导体行业的1/4。

在存储业务上,三星一手靠技术,自1992年起,三星的每一代产品、工艺都是领先竞争对手的;另一手靠大规模投资,特别是逆周期的投资,不仅仅帮助自己成为行业第一,而且还带动了韩国内存产业群。

三星在存储芯片业务上积累的先进制造工艺技术,也是三星进入其它半导体业务的底气。

三星代工业务,一方面是存储芯片业务积累的先进制造工艺能力输出,另一方面逻辑芯片对于制程的提升,也反过来让其它业务收益。这是垂直型公司的优势,有关联的业务之间,商业上可以抱团一起赢单,技术上可以相互提升能力。

三星的代工业务开始于2005年,一开始不过是产能与技术的溢出。在存储芯片业务的下降周期时,把自己过剩的产能和技术拿出来,卖点钱增加半导体业务部门的收入。这个起步时间相对于台积电,非常晚。但是从2005年到2020年的十几年内,三星的代工业务,一路PK掉20多家公司,成为唯二提供7nm工艺的两家代工厂之一。而且三星在GAA(Gate-All-Around,环绕式栅极技术)的最新技术研发上,有领先之势。

代工业务,也是一项既拼制造技术,又拼投资的业务。三星在代工业务上,一手抓技术赶超,一手放手投资,后发先到的逆袭之路,才是我国产业界需要学习的地方。

前面提到,三星进入代工业务的底气,来自于在存储芯片的竞争中,建立起的先进工艺的制造技术。但是三星的代工业务,面对每一个节点上的大客户订单,似乎都是生死存亡之战。

在28nm制程上,台积电是2011年最先进行28nm制程量产的,然后在2012年攻克了28nm HKMG 制程。三星则是在 2012 年实现28nm的量产,并于2013年导入了28nm HKMG,而GF公司和UMC台联电则在2013 年才开始量产28nm芯片。至此,从技术角度看,三星晶圆代工业务已经进入前二。

而在2014年,苹果把A8的订单转给台积电,这大大的刺激了三星加快转进20nm及以下先进制程的研发。2015年2月,三星率先进行14nm FinFET芯片量产,重新拿回了苹果订单。历史上,非常罕见的出现了,一颗芯片A9,同时在两个代工厂生产的局面。

这样的同款手机不同处理器的对比是非常残酷的。很快就有用户发现了,苹果iPhone 6s,同样的A9,三星版本和台积电版本续航能力有差异,虽然苹果官方声称差异仅有2%-3%,但是在专业测评机构的极致测试情况下,显示有20%-30%的差异。这次与台积电的较量失败,明显伤害了三星的代工业务。

接着的10nm制程,三星落后于台积电。于是三星率先在7nm节点导入了EUV技术,却再次因为良率问题,错失先机。目前,三星宣布跳过4nm,采用GAA架构实现3nm,试图在3nm这代反超。

三星技术上激进,资金投入上更是。相对来说,台积电是小心翼翼地在维护着投资与资金流的平衡。三星在晶圆代工业务上疯狂进行扩张,其依仗就是高额的研发投入。

而纵观三星历年来的年报,2010年时,三星对半导体的投资就首次超过了100亿美元,此后三星在半导体的投入也一直维持在百亿美元以上。IC Insights曾经发布的调查报告显示,三星的半导体资本支出由2016年的113亿美元,增长到2017年的260亿美元,其投资金额已经成为了Intel及台积电全年资本支出的总和。

2019年4月三星电子又宣布,计划在10年之内投资1160亿美元用于推动半导体领域的研发和生产技术。虽然台积电也投资不小,但是台积电的市场份额是三星的3倍。相对市场份额来说,三星绝对是按照更大的目标进行的投资。

其实,在Intel那讲,有关于半导体公司是保持IDM模式好,还是“设计+代工模式”更好的讨论?在三星这里,做存储芯片的制造和逻辑芯片制造,其实还是有不同的。如果三星把自己的目标仅仅定位为存储第一,甚至行业第一,那代工业务都不是那么重要。但是如果从端到端产业链的完整性上,晶圆工厂,特别是先进制程的晶圆工厂,是阿喀琉斯之踵。没有的话,那这个产业链就是不完整的。

再次引用同一位业内大佬的话,“国家与国家之间的竞争,是端到端产业链能力的竞争”。

说到IDM模式,三星的工厂,在最开始的时候,是给自己的高端手机SoC使用的。甚至到目前为止,三星自用的比例仍然超过50%。所以,三星的工厂到底是产能与技术的溢出?还是有实力冲击行业第一的核心竞争力?我觉得这个问题,三星也是到了2018年,才明确下来的。三星要冲击行业第一,把工厂的制造能力打造成最核心竞争力。

三星做手机处理器的起始点并不高,是从给苹果做定制服务开始的。

而且据说苹果并不满意三星的定制芯片,因此才推出自研的A4处理器。客观的说,三星做了苹果要求的产品,但是苹果没有得到自己想要的处理器,这是苹果架构团队的问题,不是三星的问题。

但是问题在于,三星的重心到底是做手机业务,还是在做手机处理器业务?对比苹果,苹果的策略很清晰,它专注在手机业务,做手机处理器只是为了更好地做手机。苹果的手机处理器不外卖,苹果的手机也不外购处理器。三星的手机,既用自己的处理器,也用高通的处理器。三星的手机处理器,也对外卖给小米、OPPO。无论是同机型不同处理器的配置,还是给竞争者供应手机处理器的操作,都挺迷惑的。

其实,三星的这种全产业链模式的弊端就在这里,例如它替苹果代工,生产手机处理器,又同时自己也设计手机处理器,虽然三星自己声称部门与部门之间,有很好的保密体系,但终究是瓜田李下。2012年苹果起诉三星专利侵权,就是这种生意模式的弊端的体现。

对于大手机品牌,拥有自己的处理器肯定是有助于竞争的。

对于手机处理器设计部门,供货给自己的手机部门,自产自销天然有优势,而且手机部门的系统知识,对设计部门收益良多。但是,手机处理器部门的利润和价值,也往往被手机部门所淹没。

手机处理器,是技术和市场偏重的产品。前面说了,三星擅长技术和资金。但它本土市场有限是一个硬伤。美国有苹果,也有高通;中国有华为、小米、vivo、OPPO,中美都是有很大规模的本土市场的。没有一个有规模的本土市场,必然要拿其它的两项来补齐。

三星在手机芯片这块,因为想在技术上领先,在2015年到2019年四年时间,尝试了自研的CPU 核:猫鼬,猫鼬虽然曾经阶段性超过高通,但是ARM的公版CPU性能更为优秀,且更新节奏稳定,在高通转向ARM公版之后,三星团队最终也放弃了投资巨大,但是收效甚微的自研CPU核的努力,也回归ARM的公版核路线。

不过,三星在技术上的追求并没有停止。2019年在宣布放弃自研CPU核之后,2020年,有爆料称,三星和AMD在合作研发移动GPU。果然,2021年三星官方证实了这一消息。CPU这条路不通,就试GPU这条路,三星一直是一个屡败屡战的战士。

而且三星不仅仅有处理器,还有基带芯片、图像传感器、IC、DDI等产品,都让三星对手机设计的任何一个新动态,有敏锐的感觉。我想说,一个企业有市场前瞻性,有技术能力,持续迭代,仍然在市场中,就会一直有机会。

手机处理器有三大技术能力:CPU、GPU和基带,三星在CPU方向,4年花了上千亿人民币,最终以失败退场;三星和AMD的合作,算是三星在GPU上的努力,效果尚未知。在基带方面,2020年底三星虽然发布了首款5nm工艺5G基带芯片,但尚未自用。

跟排在行业第一的存储芯片业务,以及稳居第二,冲击第一的代工业务相比,手机处理器这个品类,算是三星的半导体业务中唯一徘徊的业务了。

这一讲,我从三星的存储芯片业务开始,用历史回顾了存储芯片市场的周期性发展的规律。

你认为,发展半导体产业,资金投入是必需的么?IDM模式的核心竞争力是工厂能力,还是前后端联合设计的能力?欢迎你在评论区给我留言,也欢迎把这篇文章分享给其他人。

评论