你好,我是景霄。

在2000 年顶峰时期,高盛雇佣了 600 名交易员为机构客户买卖现金股票。可如今,这个数字只有 2 名(Ref. 经济学人)。到了2009 年,金融危机余音未散,专家面对股票和证券交易中越来越多的机器参与提出了警告,因为机器的崛起,逐渐导致了手操交易工作的消失。

很久之前,瑞银集团(UBS)的交易大厅是下面这样的:

8 年之后,交易大厅就已经只有这些人了:

事实上,随着数据处理技术的飞速发展,和量化交易模型研究理论的逐渐成熟,现金股票交易、债券市场、期货市场以及投行的相当一部分业务,都在朝着自动化的方向迈进。

而发展到2017 年,WannyCry 席卷全球,随之而来的比特币,在短短几个月内从小众玩家走入了公众视野,币价也是一飞冲天,很多炒币的人赚得盆满钵满。更有一部分人,将金融业的量化策略应用其中,无论是搬砖(套利),还是波段,在不成熟的市场初期都赚了个爽快。

这节课开始,我们就来探索一下量化的世界。作为我们 Python 专栏的综合实践模块,希望你能在这一部分内容中,收获自己独特的东西。

市场,是人类有史以来最伟大的发明之一。亚当·斯密在国富论中,用“看不见的手”这个概念,生动形象地阐释了市场和理性人之间是如何交互,最终让整个社会受益的。

而市场的核心,是交换。人类发展最开始是物物交换,原始的“以物易物”的方式产生于货币诞生之前。不过,这种方式非常低效,不便于流通交换,经常会出现的情况是,要走很长的交换链条才能拿到自己想要的物品。于是,一般等价物出现了,社会分工也逐渐出现了。人们把自己生产的商品换成一般等价物,然后再换成自己需要的其他商品。

而交换的核心,就是买和卖。当买卖双方对价格预期相等的时候,交易达成。随着金融和技术的发展,逐渐出现了股票、债券、期权、期货等越来越多的金融工具,金融衍生品也朝着复杂的方向发展。

在我们经常听到的投资银行中,量化基金交易员这种角色,所做的事情,就是在这些复杂的衍生品基础上,分析投资标的的价值,然后以某种策略来管理持有仓位,进行买进和卖出。

为什么交易能赚钱,是很多人疑惑不解的地方。市场究竟有没有规律可循呢?可以肯定是有的,但虽有迹可循却无法可依。交易的多样性和人性的复杂性,使得金融数据的噪音极大,我们无法简单地从某一两个因子来确定地推导行情变化。

所以交易员这个行业本身,对自身素质要求是极高的。除了要具备扎实的专业素养(包括金融功底、数理逻辑、分析能力、决策能力),对心理素质的要求也非常高。这种直接和钱打交道、并直面人性深处欲望的行业,也因此吸引了无数高手的参与,很多人因此暴富,也有不少人破产,一无所有。

那么,有什么办法可以规避这种,因为心理素质原因带来的风险呢?

回答这个问题之前,我先插一句题外话。刚接触量化交易的朋友,都很容易被这几个词绕晕:量化交易(Quantitative Trading)、程序化交易(Program Trading)、算法交易(Algo-Trading)、高频交易(High Frequency Trading)和自动化交易平台(Automated Trading System)。

虽然我遇到过不少行业内的人也混用这词,但是作为初学者来说,厘清这些术语还是很有帮助的。至少,在别人说出这些高大上的词时,我们心里不用犯怵了。

先来看程序化交易,它通常用计算机程序代替交易员,来具体执行金融产品的买卖。比如,一个基金经理需要卖出大量股票。如果直接挂一个大的卖单,可能会影响市场,那就用计算机程序拆分成小单慢慢执行。所以,量化交易的下层通常是程序交易。

而算法交易通常用于高频交易中。它指的是,通过算法快速判定买卖的时间点,快速买卖多个产品。

量化交易则通常是指使用数学、统计甚至机器学习的方法,去找寻合适的买卖时机。所以,在这个维度的定义之下,算法交易、高频交易还有统计套利(Statistical Arbitrage)都可以算作量化交易。

简单而言,我们可以认为量化交易的涵盖范围最大。因此,当你不确定用哪个词的时候,用量化交易就行了。

回到我们刚刚的问题,规避心理素质原因带来的风险的方法,自然就是量化交易了。量化交易的好处显而易见。最直观来看,计算机不眠不休,不需要交易员实时操盘,满足了人们“躺着挣钱”的愿景。当然,这只是美好的想象,真要这么做的话,不久之后就要回工地搬砖了。现实场景中,成熟的量化交易也需要有人蹲守,适时干预,防止算法突然失效造成巨额的交易亏损。

在数字货币领域的交易,这一点更加显著。数字货币的交易在全球许多交易所进行,和股票不同,一支股票可能只在少数几个交易所交易,而一种数字货币可以在所有的交易所同时进行交易。同时,因为没有股市的开盘、收盘限制,数字货币的交易通常是 7 x 24 小时不眠不休,比前世的 “996 福报”凶残多了。要是真有交易员能在这个市场活下来,我们尊称一声“神仙”也不为过了。

多交易所交易,也意味着全球数字货币市场每时每刻都是紧密相连的。一个市场、一个局部的巨大变动,都会影响所有的市场。比如,2017年朝鲜氢弹炸了的当天,新闻还没出来,隔壁韩国、日本的比特币价格马上拉升了一波;再比如,当比特币的负面消息半夜里传出来的时候,其价格也马上跟着暴跌一波。

因此,我们经常看到比特币的价格波动巨大。很有可能今天还是财富自由状态,明天的财富就没那么自由了。显然,在这种市场中交易,人力很难持久支撑,而量化交易就很合适了。

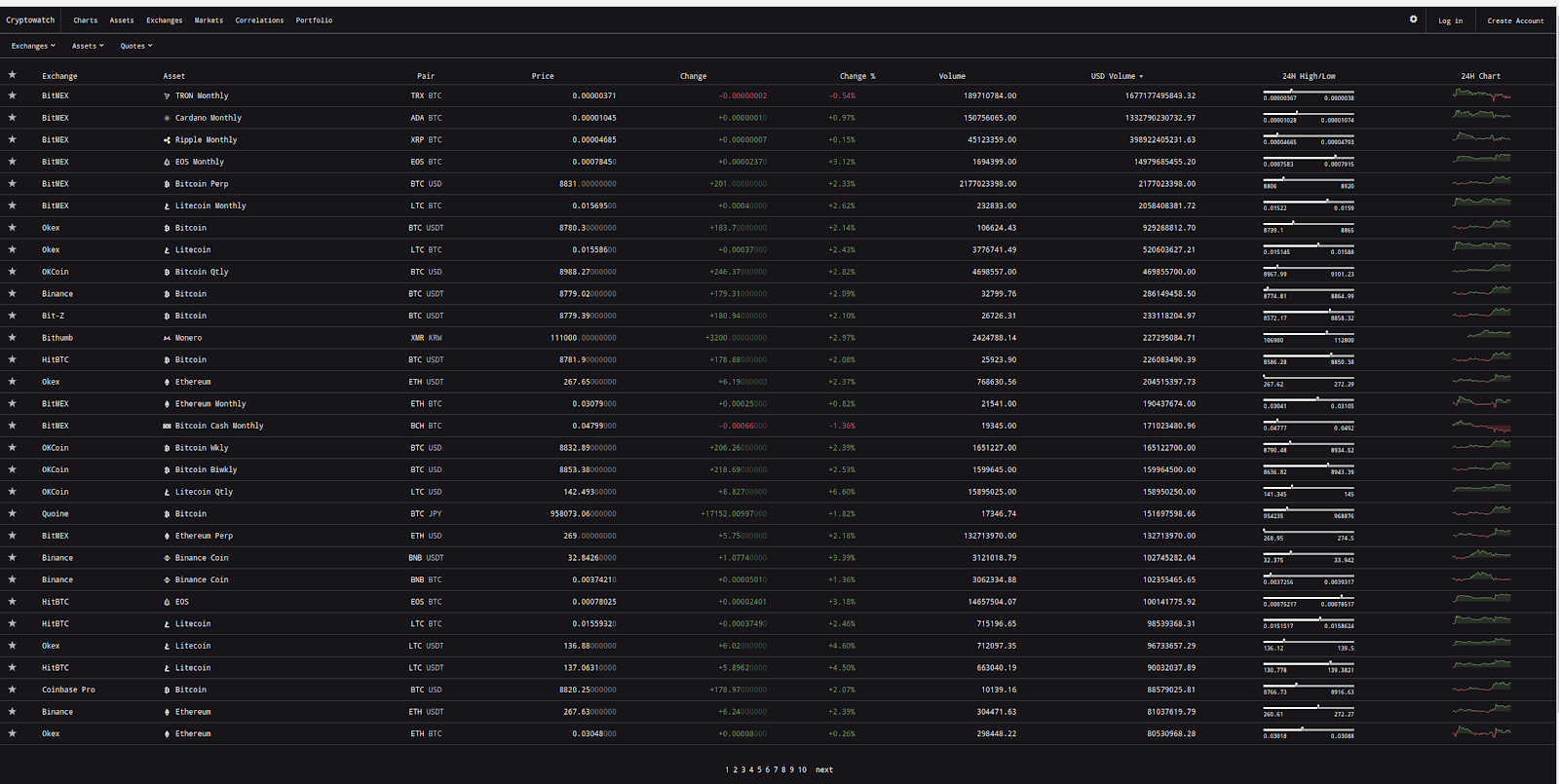

通常的电子盘交易(比如股票,数字货币),是通过券商或者软件,直接把买卖请求发送给交易所;而算法交易的底层,就是让程序来自动实现这类操作。券商或者交易所,通常也会提供API接口给投资者。比如,盈透证券(Interactive Broker)的接口,就可以支持股票、期权的行情数据获取和交易;而 Gemini、OKCoin等交易所,也提供了对应的接口进行数字货币行情获取和交易。

Gemini交易所的公开行情API,就可以通过下面这种简单的HTTP GET请求,来获取最近的比特币(BTC)对美元(USD)的价格和最近的成交量。

########## GEMINI行情接口 ##########

## https://api.gemini.com/v1/pubticker/:symbol

import json

import requests

gemini_ticker = 'https://api.gemini.com/v1/pubticker/{}'

symbol = 'btcusd'

btc_data = requests.get(gemini_ticker.format(symbol)).json()

print(json.dumps(btc_data, indent=4))

########## 输出 ##########

{

"bid": "8825.88",

"ask": "8827.52",

"volume": {

"BTC": "910.0838782726",

"USD": "7972904.560901317851",

"timestamp": 1560643800000

},

"last": "8838.45"

}

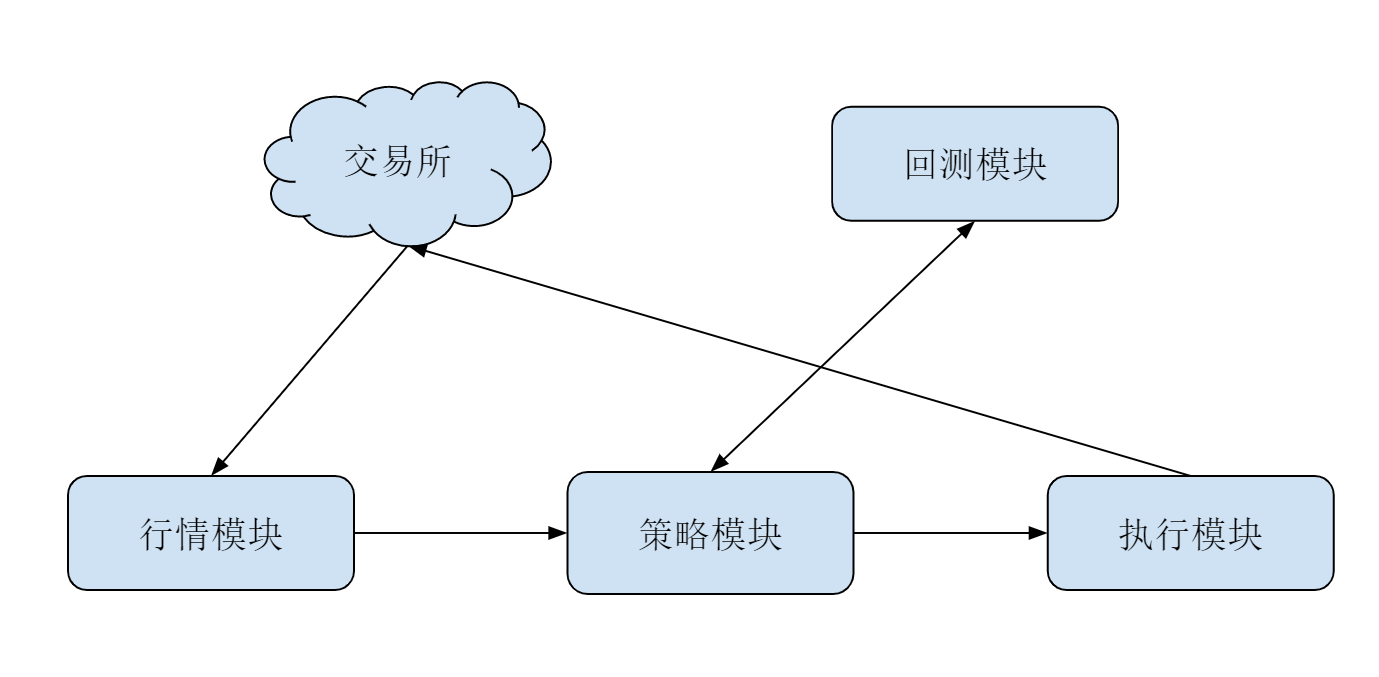

对算法交易系统来说,API只是最下层的结构。通常而言,一个基本的交易系统应该包括:行情模块、策略模块和执行模块。为了辅助策略的开发,通常还有回测系统辅助。它们的分工示意图大致如下:

其中,

了解了这么多关于量化交易的知识,接下来我们就来说说Python算法交易。Python 在金融行业的许多方面都有用到,在算法交易领域,更是发挥了日益重要的作用。 Python 之所以能在这个行业这么流行,主要是因为下面四个原因。

第一个原因,是Python的数据分析能力。算法交易领域的一个基本需求,就是高效数据处理能力,而数据处理则是Python的强项。特别是NumPy+Pandas的组合,简直让算法交易开发者的生活质量直线上升。

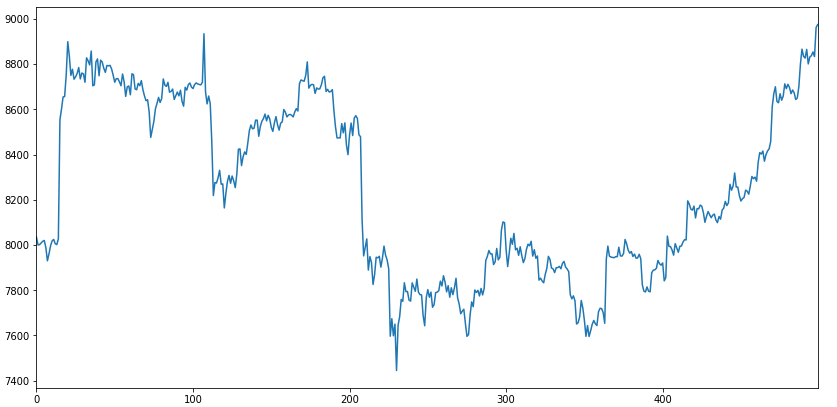

我们可以用一个简单的例子来展示一下,如何抓取、格式化和绘制,比特币过去一个小时在Gemini交易所的价格曲线。相关的代码我都附了详细注释,这里就不再多讲,你阅读了解一下即可。

import matplotlib.pyplot as plt

import pandas as pd

import requests

# 选择要获取的数据时间段

periods = '3600'

# 通过Http抓取btc历史价格数据

resp = requests.get('https://api.cryptowat.ch/markets/gemini/btcusd/ohlc',

params={

'periods': periods

})

data = resp.json()

# 转换成pandas data frame

df = pd.DataFrame(

data['result'][periods],

columns=[

'CloseTime',

'OpenPrice',

'HighPrice',

'LowPrice',

'ClosePrice',

'Volume',

'NA'])

# 输出DataFrame的头部几行

print(df.head())

# 绘制btc价格曲线

df['ClosePrice'].plot(figsize=(14, 7))

plt.show()

########### 输出 ###############

CloseTime OpenPrice HighPrice ... ClosePrice Volume NA

0 1558843200 8030.55 8046.30 ... 8011.20 11.642968 93432.459964

1 1558846800 8002.76 8050.33 ... 8034.48 8.575682 68870.145895

2 1558850400 8031.61 8036.14 ... 8000.00 15.659680 125384.519063

3 1558854000 8000.00 8016.29 ... 8001.46 38.171420 304342.048892

4 1558857600 8002.69 8023.11 ... 8009.24 3.582830 28716.385009

通过执行这样的一段代码,我们便可以得到下面这张图所示的价格曲线。

除了强大的数据处理能力之外,Python 还有许许多多已经开发成熟的算法交易库可供使用。比如,你可以使用Zipline进行策略回测,或者用Pyfolio进行投资组合分析。而许多交易所也都提供了基于Python的API客户端。

第三个原因,是因为便利的交易平台。有一些算法交易平台可以执行自定义 Python 策略,无需搭建量化交易框架。算法交易平台,实际上等效于帮用户完成了行情模块和执行模块。用户只需要在其中定义策略模块,即可进行算法交易和回测。

比如,Quantopian,就提供了基于Zipline的标准回测环境。用户可以选择Python作为开发语言,并且和社区的网友分享自己的策略。此外,国内也有诸如BigQuant、果仁网等类似平台,提供不同市场和金融产品的交易。

最后一个原因,则是Python本身广泛的行业应用了。目前,越来越多投资机构的交易部门,都开始使用Python,因此也对优秀的Python开发者产生了更多的需求。自然,这也让学习Python,成为了更有意义的“投资”。

这一节课,我们介绍了交易,以及算法交易中的基本概念,也简单介绍了为什么要学习 Python 来搭建量化交易系统。量化交易是交易行业的大趋势;同时, Python 作为最适合量化从业者的语言之一,对于初学者而言也有着非常重要的地位。

接下来的几节课,我们将从细节深入量化交易的每一个模块,由浅入深地为你揭开量化交易神秘的面纱。

最后给你留一道思考题。高频交易和中低频交易,哪个更适合使用 Python?为什么?欢迎在留言区写下你的想法,也欢迎你把这篇文章分享给更多对量化交易感兴趣的人,我们一起交流和探讨。

评论